Blabla Trading

-

Ben c’est que le MVRV Z-score me montrait. Un prix de 300000$.

Il surchauffe à 7. Et on dirait que les baleines utilisent ça à fond.

Peut-être qu’on va avoir le scenario de 2021. Un 180000$ en Mars puis repli pour toucher les 200000$ en Novembre/Decembre.

Le 300000$, je vois vraiment pas comment

-

Je ne sais pas vous mais moi, je me fais des maracas en palladium.

Je vous ai ennuyé à parler PAMP tout les mois entre 2022 et 2023, bah me voila à +63% de gains sur investissement.

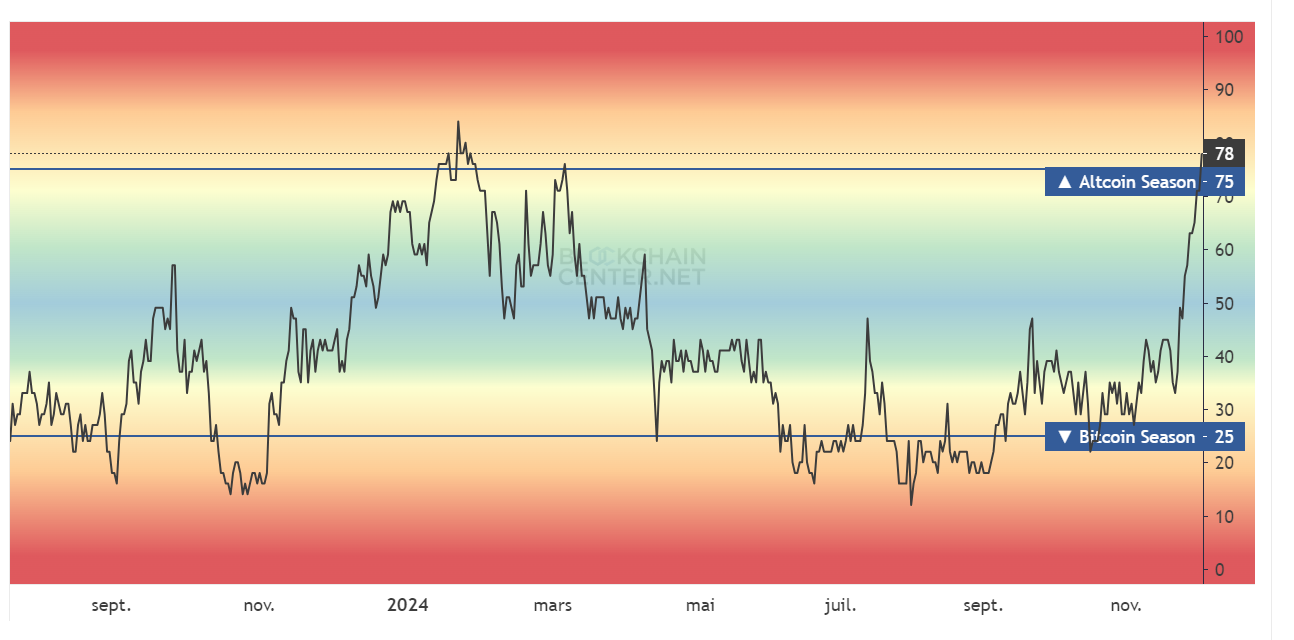

C’est déjà le début d’une réussite, alors que la altseason n’est pas encore officiellement là.

-

@Dan-Julien

Le truc qui vient de perdre 40% ? -

I love CZ

-

Ce message a été supprimé !

-

extrait de mon journal, entrée du 30 novembre 2024

Concernant la crypto, tout va bien. Un peu trop, même. Je garde la tête aussi froide que possible afin de regarder ca avec un maximum de détachement, pour ne pas reproduire les erreurs du passé, et pourtant je me surprend à regarder le marché des Dodge Challenger d’occasion, ou les maisons à vendre. Je sais qu’a un moment, il va falloir prendre des décisions, et que ce sera douloureux. je sais que ce sera difficile de conjuguer cela avec mon travail de magasinier. Comme il y a trois ans. Je m’interroge: quelle stratégie ai-je établi? Je constate que je n’en ai aucune, et cela me fait peur. Comme i y a trois ans. Peur de prendre les mauvaises décisions. Peur d’être seul face a mes choix. Peur de sentir le poids de plusieurs centaines de milliers d’euros, trop lourd sur mes épaules, me faire vaciller l’esprit. Comme il y a trois ans. Peut-être est-ce cela, le signal de vendre? Quand on sent qu’on perd la boule?

Pourtant, je n’y peut rien. Les signaux sont au vert. Le top de marché semble encore loin. Mais mon top à moi, où est-il? Vais-je profiter de plusieurs rotations de capitaux pour devenir multi-millionaire? Ou rester marié à mes bags, ce qui semble être ma spécialité, pour peut-être prendre des profits en stablecoins à un niveau qui me semblera le bon? Je me souviens qu’en 2021, j’avais fait ca. Pris 400.000 euros de profits en stablecoins. Et j’avais panic-by Ada en pleine chute moins de 48 heures après.

Quelle. Est. Ma. Stratégie???

Je pense envisager la prise de profits comme un sevrage pour ce cycle. L’argent a le même effet qu’une drogue dure sur le cerveau. Je dois me servir de mon expérience en matière de sevrage tabaco-cannabique, pour, le moment venu, avoir les bons réflexes. Prendre des profits en stablecoins, mettre ca sur cold wallet, et placer le cold wallet dans un endroit où je n’y aurais pas un accès immédiat. -

@V a dit dans Blabla Trading :

Prendre des profits en stablecoins, mettre ca sur cold wallet, et placer le cold wallet dans un endroit où je n’y aurais pas un accès immédiat.

Marrant de lire ca maintenant, il y a quelques heures j’ai fais un tour des prix et je me suis dit , ce coup ci je fais pas la meme erreur, je sors plus de stable.

Je viens donc de faire un petit tour des alt et vendre à peine 5% du coin sur ceux ayant déjà fais un bon multiple, quelle douleur quand tu dois les convertir en “simple” stablecoin.

Mais il faut suivre le plan

enfin un minimun.

enfin un minimun.

-

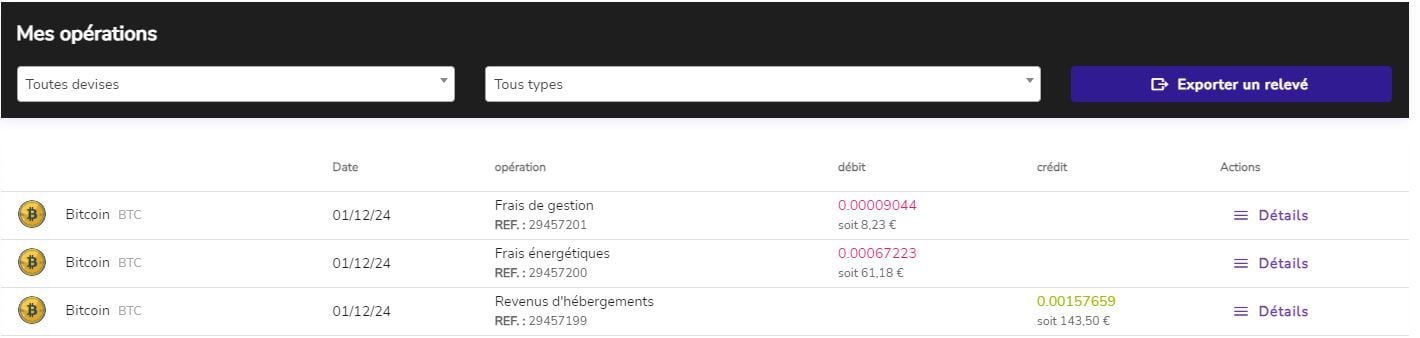

@Raniva Je pensais gagner moins, finalement c’est pas si mal si c’est comme ça tous les mois. Je parle bien de mon revenu de minage du mois de novembre.

-

@V a dit dans Blabla Trading :

Pris 400.000 euros de profits en stablecoins.

Tu sais je t’ai toujours vu comme le meilleur crypto trader français…

-

je les ai vite redistribués a un trader plus avisé que moi!

un sage membre d’ici (un administrateur, qui plus est!) m’a un jour dit “il peut-être facile de se faire de l’argent, mais il est plus difficile de le garder”

-

Bonsoir à tous et à tous.

Je ne suis pas mécontent d’avoir misé sur Ripple.

Il manque à mon bonheur quelques décollages, Ethereum, Polygon, Cosmos, entre autres.

-

@Shogun a dit dans Blabla Trading :

Bonsoir à tous et à tous.

Je ne suis pas mécontent d’avoir misé sur Ripple.

Il manque à mon bonheur quelques décollages, Ethereum, Polygon, Cosmos, entre autres.

Ca devrait pas tarder d’etre leur tour

-

Pour moi, les grimpettes qui se sont produites ne sont pas l’altseason.

J’ai l’impression que décembre sera favorable, Btc va passer 100k, peut-être aller jusqu’à 110k, et alors ça va retomber avec tout le reste, pour purger le marché autour de 80-85 peut-être moins.

J’hésite encore sur ma stratégie, je pense prendre une partie de mes bénéfices pour recharger quand ça va descendre, enfin normalement c’est comme ça que c’est censé fonctionner.

Il me tarde de voir jusqu’où nous allons, maintenant je pense aussi que l’élection de Trump pro crypto a sans doute été trop porteuse jusqu’ici, gaffe aux remous!

-

@V a dit dans Blabla Trading :

je les ai vite redistribués a un trader plus avisé que moi!

Tu veux dire que t’es pauvre ???

Seigneur dire que j’ai failli devenir ami avec un pauvre…

-

@Shogun a dit dans Blabla Trading :

Pour moi, les grimpettes qui se sont produites ne sont pas l’altseason.

J’ai l’impression que décembre sera favorable, Btc va passer 100k, peut-être aller jusqu’à 110k, et alors ça va retomber avec tout le reste, pour purger le marché autour de 80-85 peut-être moins.

@Shogun a dit dans Blabla Trading :

J’hésite encore sur ma stratégie, je pense prendre une partie de mes bénéfices pour recharger quand ça va descendre, enfin normalement c’est comme ça que c’est censé fonctionner.

Il me tarde de voir jusqu’où nous allons, maintenant je pense aussi que l’élection de Trump pro crypto a sans doute été trop porteuse jusqu’ici, gaffe aux remous!

Pour la stratégie, je pense qu’aucun bénéfice ne devrait être pris avant que le Bitcoin dépasse les 100k$.

Passer de 69k$ à 99k$ n’est rien pour le Bitcoin.

Personnellement, même si je me trompe, je ne prendrais aucun bénéfice avant ce seuil psychologique.Et pour le rachat quand ça baissera, personnellement, je n’achète rien du moment que le Bitcoin n’aura pas fait -50% de son ATH pendant 3 mois (officialisation du Bear).

Ensuite, je suis d’accord, le pump de Trump va s’estomper et c’est logique.

Cependant, la masse de nouveaux poissons n’est pas encore arrivée et elle arrivera après les 100k$ quand tout les journaux en parleront dans leur JT de midi et 20h.

Pour l’instant, ça parle un peu à droite et à gauche mais pas partout comme on l’a connu en 2021. -

Et surtout le principal, lorsque j’en parle à mes amis moqueurs et dubitatifs c’est quand ce sera plus facile à récupérer en Euros. Ils n’ont pas franchi le pas car ils pensent que c’est trop dur à récupérer une fois dans la Blockchaine. Bon, ils n’ont pas vraiment tord car je ne sais pas leur répondre clairement.

-

@laurentmaman a dit dans Blabla Trading :

Et surtout le principal, lorsque j’en parle à mes amis moqueurs et dubitatifs c’est quand ce sera plus facile à récupérer en Euros. Ils n’ont pas franchi le pas car ils pensent que c’est trop dur à récupérer une fois dans la Blockchaine. Bon, ils n’ont pas vraiment tord car je ne sais pas leur répondre clairement.

Je pense qu’il faut plutôt leur faire comprendre comment on peut payer avec du Bitcoin ou autres.

Crypto*com font le change eux même par exemple avec du cashback.Après faut également leur faire comprendre ce qu’est un DEX & un CEX et comment transférer de l’un à l’autre.

-

Après tout dépend aussi si c’est un placement au long terme ou pas.

Que se soit dur a récupérer n’est pas plus mal aussi.

On ne risque pas de vendre ses cryptos à la moindre baisse, sous la pression. -

@laurentmaman Le transfert est aussi simple d’un sens comme de l’autre avec le transfert SEPA.

Perso j’utilise même la carte bancaire de Kucoin pour des dépenses du quotidien presque sans souci ( ca dépend des magasins ou station service )

-

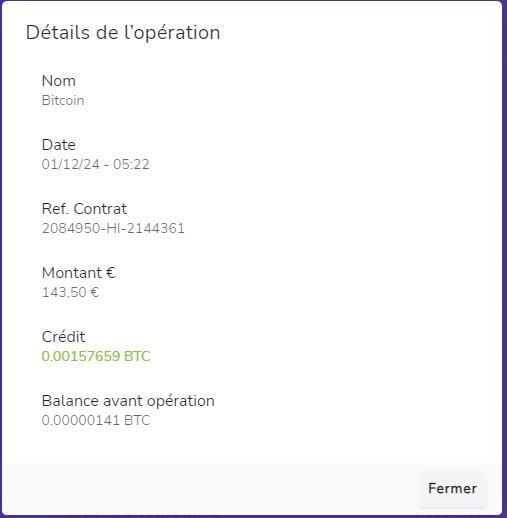

Mon wallet depuis 2h :