-

Ah non le droit discrétionnaire ne fonctionnera pas comme cela. Mais toute idée est bonne à prendre.

Vous n’avez pas besoin d’avoir un agrément PSAN. Vous pouvez passer par une plateforme déjà enregistrée qui fournit le service en marque blanche.

En attendant d’avoir une version finale du Yellow Paper (qui est très long à rédiger) j’ai réalisé une petite “introduction” de quelques slides sur le droit discrétionnaire. J’espère pouvoir vous la partager avant la fin de la semaine.

Vous parlez de security token à cause du dividende ? Il est indiqué dans le Lite Paper que celui-ci peut en effet présenter le risque de qualifier le token Hélice en security, et qu’il sera supprimé si cela est confirmé.

Le droit français (ou européen), est plus tolérant qu’aux États-Unis. Selon mon cabinet d’avocats, il n’est pas totalement impossible de distribuer un dividende tout en étant qualifié d’utility token, l’appréciation en France se faisant au “cas par cas”. Mais oui, plus vous avez de similitudes avec un titre financier, plus le risque est avéré.

Donc si cela porte à confusion je rédigerai une version 2 du LP en écrivant que le dividende est temporairement retiré. Cela ne veut pas dire que la réglementation n’évolue pas ou que nous renonçons totalement à “récompenser” les acquéreurs du token.

Mon cabinet réalise actuellement un Legal Opinion sur la qualification présumée du token Hélice en utility. De toute façon, cela est demandé obligatoirement par les PSAN. Je n’ai pas encore le document mais au regard des caractéristique de ce dernier, nous ne “serions” pas un security token (et donc pas soumis à la réglementation des instruments financiers) car :

-Hélice ne donne pas de droit au capital.

-Le buyback n’est pas systématique (car à la seule discrétion d’Hélice et seulement sur une portion du volume) et ne peut donc être assimilé à un titre de créance.

-Le token ne permet pas d’acquérir ou de vendre des titres de capital (actions) ou des titres de créances (obligations). Il ne constitue donc pas à priori une valeur mobilière.Évidemment, cela n’exclut pas le risque à 100%. Et comme tous les porteurs de projet c’est un grand facteur de stress pour moi. À m’en tordre le ventre.

-

La classification en security token n’est pas évidente et l’AMF sera réceptive à une argumentation juridique factuelle. De ce côté là il y a de l’espoir.

En revanche le “droit discrétionnaire” ou “buyback non systématique” sont des termes qui vont déplaire fortement. Cela signifie que Hélice est acheteur d’une option. Il va falloir développer sérieusement ce point.

Quant au schéma 1, il faudra démontrer pourquoi les cases en rouges dans mon tableau seraient impossibles ou détailler ce qui arrive sinon.

-

Le droit discrétionnaire ne fonctionnera pas comme dans votre schéma. Hélice ne “spécule” pas.

L’une des difficultés est qu’à ce jour, il n’existe pas de jurisprudence requalifiant un token en “security token”, ni de sanctions de l’AMF sur ce même point. Mais il est possible de saisir l’AMF à titre anonyme (sur la base d’un legal opinion) afin d’en discuter.

Le droit discrétionnaire est en effet la partie la plus complexe, puisqu’il faudra obtenir des autorisations. Dans le Yellow Paper j’insiste tout particulièrement sur la légitimité de celui-ci dans notre modèle, et pourquoi il est intéressant pour les investisseurs. En tant que CEO, ce sera à moi de convaincre.

Quoi qu’il en soit, s’il nous est impossible d’appliquer le DD cela ne signe pas pour autant l’arrêt de mort du projet. En plan B, nous pourrons toujours financer les prothèses par les frais de transactions. Mais alors, ils seront élevés.

D’ailleurs, avant de se lancer dans la partie aventureuse du droit discrétionnaire, nous utiliserons dans un premier temps les frais de transactions puisqu’il faudra déjà gagner la confiance des investisseurs. Cela, en montrant que nous finançons bien des prothèses aux patients, que nous réalisons consécutivement un buyback et burn du token, que nous sommes capables de mener une campagne marketing, que nous pouvons mettre en place l’exchange sans trop d’accrocs etc,.

-

Le droit discrétionnaire ne fonctionnera pas comme dans votre schéma

Explique comment fonctionne ce droit alors. Par exemple

- le rebase à géométrie variable. S’il se trompe de sens, Hélice a le droit de créer ou brûler des jetons à son gré.

- Hélice détient une option gratuite d’achat à 100% et une de vente à 100% et décide de l’exercer. Mais qui acceptera ce deal perdant à tous les coups ?

Hélice ne “spécule” pas.

… mais a pour objectif d’encaisser des gains.

Renseignements pris, je mets un bémol sur l’espoir d’échapper à la classification en security token. La cause me semble perdue d’avance

https://www.alain-bensoussan.com/avocats/howey-test-et-tokens-securities/2018/10/30/ -

Oui, je vous partage l’introduction sur le droit discrétionnaire ce dimanche soir ou au plus tard lundi/mardi.

Hélice pourrait très bien créer (mais jamais plus de 1), supprimer ou recréer des tokens. Et pas besoin d’algorithmes complexes pour cela étant donné que tous les tokens sont sur notre plateforme. Ce particularisme ouvre des possibilités.

Vous parlez d’options gratuites. À une époque j’avais songé à : “Hélice réserve un droit d’acheter à 1€ et de vendre à 2€”. Aucune spéculation puisque le gain est assuré. Et pour l’investisseur en face tant pis s’il rechigne à accepter le deal, sur 1 à 10% des échanges il ne peut nous esquiver. Ça ne me paraissait pas du tout satisfaisant. Néanmoins, je suis sûre qu’il y a quelque chose d’intéressant à creuser. Hélas, je dois maintenant avancer sur les autres aspects du projet.

Concernant la conclusion de l’article, c’est très clair.

Nous sommes en France, et notre “petite “ico” (private sale) exclura les “US persons”. Après la levée de fonds il est possible que nous ayons à nous enregistrer à la SEC avant de solliciter l’investisseur américain non professionnel. Mais permettez-moi de ne pas me substituer à la parole d’un avocat. Je pense d’ailleurs à ne pas échanger mon token contre du dollar.

Pour vous donner un exemple très concret, rien qu’un Legal Opinion coûte 4500€HT. C’est douloureux mais je n’ai aucune intention de lancer le projet Hélice sans quelques précautions.

-

La société Hélice Prosthesis a un capital de 1000€. Comment sont rémunérés les intervenants externes qui travaillent sur le sujet ?

Je pense que tu perds du temps et des ressources précieuses. Qu’est-ce que ça coûte de demander l’agrément aux impôts pour percevoir des dons et délivrer un reçu fiscal en attendant ?

Le cas de Dylan démontre qu’on peut se passer du projet. Pourquoi le mettre en avant ?

Il n’y a aucune projection dans l’avenir qui estime la taille du marché des donateurs/investisseurs et démontre la faisabilité et pérennité du projet. Une fois que l’argent de l’ICO/STO est dépensé, qu’advient-il ?

-

Bonjour Camille, j’espère que vous avez passé un bon weekend.

Je vous remercie de vous préoccuper de ma santé (financière). Tant que je n’ai pas réalisé de private sale la situation est un peu difficile à gérer au jour le jour. Heureusement ma boutique en ligne aide à couvrir quelques dépenses. Elle n’est pas fameuse mais elle convertit. Et aucun client ne s’est plaint pour l’instant.

Le cas de Dylan démontre qu’on peut se passer du projet

Je suis en désaccord avec vous sur ce point. Les investisseurs n’ont pas financé la prothèse de Dylan en échange d’un reçu fiscal mais bien en échange d’une fraction du token. Ce n’est pas l’objectif déclaré d’Hélice mais ne pensez-vous pas que s’il devenait “profitable” de faire des dons il y aurait bien plus de capitaux disponibles ? Et dans le cas contraire, pourquoi le problème de tant de patient n’a-t-il pas été résolu depuis longtemps ?

J’avais d’ailleurs écrit un article en 2021 à ce sujet. Ce n’est pas du Shakespeare mais le voici :

https://helice-prosthesis.medium.com/how-can-hélice-give-the-entire-cryptocurrency-ecosystem-a-boost-1db66018a6c6D’autant plus que le projet porté par Hélice est aussi technologique. Il ne s’arrête pas au financement des prothèses. Son but ultime : développer un jour sa propre technologie.

Je vous prie de trouver l’introduction du Yellow Paper sur le droit discrétionnaire. Évidemment le système n’est pas parfait, il sera amené à évoluer au fil du temps.

https://helice-prosthesis.fr/wp-content/uploads/2022/09/introduction-Yellow-Paper-Hélice-.pdfPS : je risque de mettre un peu plus de temps pour répondre cette semaine mais je vous remercie de me permettre d’échanger sur le projet.

-

Qui croire ? Il va falloir arrêter de se contredire et expliquer clairement la situation :

20 septembre 2022 :

Les investisseurs n’ont pas financé la prothèse de Dylan en échange d’un reçu fiscal mais bien en échange d’une fraction du token.

9 avril 2021 :

Nous n’avons pas échangé notre token pour le premier financement afin de ne pas le diluer avant la future ico. Je ne souhaite pas qu’il y ait de pre-sale. À la place nous avons donc négocié un prêt avec les investisseurs.

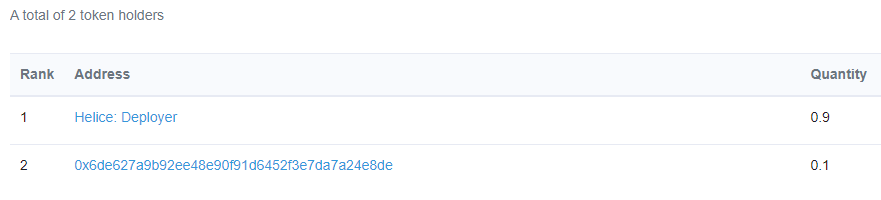

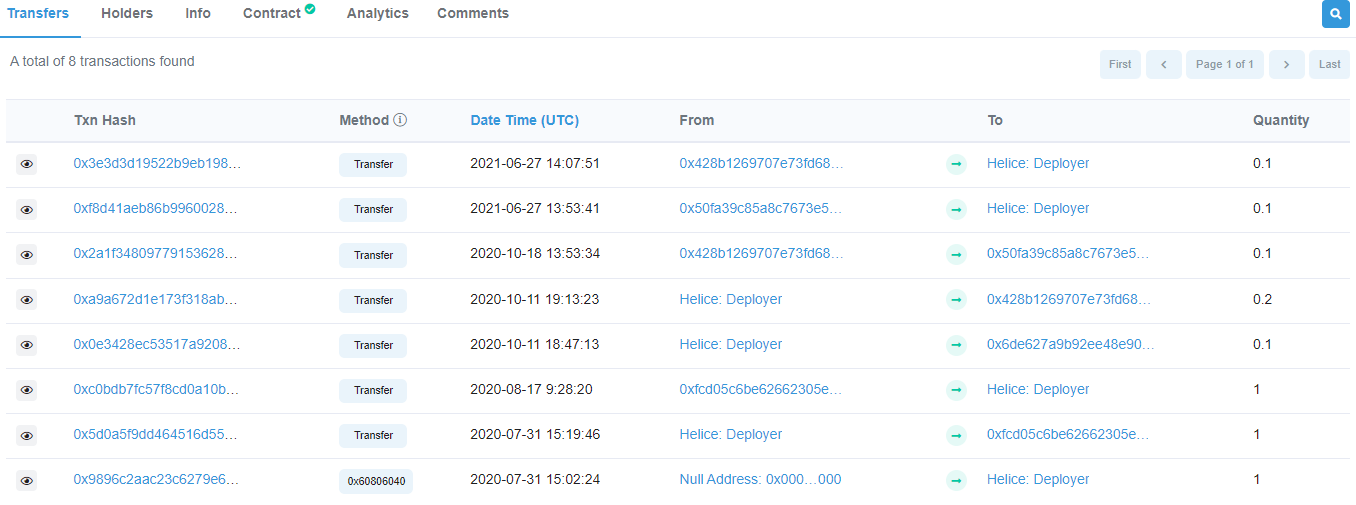

Ce que dit la blockchain :

-

Je me souviens très bien de ce que j’ai écrit :

31 juil. 2022 @héloise6776 a dit dans Une jambe bionique pour le patient Dylan financée par ICO :

Il y a eu beaucoup d’évolution depuis la publication du premier post le 8 janvier 2021, si bien que certaines énonciations antérieures ne sont plus exactes.

Mais vous pouvez, à juste titre, me faire le grief de ne pas avoir précisé quelles étaient lesdites énonciations.

Le reste du prêt a été remboursé en échange de fraction du token. Heureusement que je ne les ai pas troqués à l’époque si vous me permettez cette confidence, car je n’aurais jamais été capable de les négocier au même prix. Et Dylan n’aurait pu obtenir sa prothèse si rapidement.

À propos de la private sale/ico. Vous noterez que même le titre du post : “Une jambe bionique pour le patient Dylan financée par ICO” était déjà bien obsolète lors du commentaire du 9 avril 2021.

J’avais fait une demande de modification en septembre dernier à l’admin @ffmad de peur que cela crée de la confusion dans l’esprit du lecteur (vous en êtes malheureusement l’illustration). Mais je n’ai pas eu de retour de sa part.Que dit la blockchain ou plutôt, que ne vous dit-elle pas ? : l’identité derrière les adresses.

Il s’agit de tests. Comme les précédents :

21 mars 2021: @héloise6776 a dit dans Une jambe bionique pour le patient Dylan financée par ICO :

Les transferts réalisés étaient des tests

Les adresses appartiennent à Hélice. Les investisseurs n’auront accès à leurs tokens qu’à l’ouverture de la plateforme. Comme tous les futurs participants.

Mais l’audit d’un organisme indépendant suffira à évaporer les doutes.

Ai-je bien répondu à vos questions ? Puis-je aussi vous demander ce que vous pensez de l’introduction du Yellow Paper ? Je me suis hâtée de la rédiger exprès pour vous, ça me chagrinerait un peu de ne pas avoir votre impression.

-

Techniquement ça fonctionne. Ça ne me paraît pas excessivement complexe d’installer un algorithme d’arbitrage. Je ne savais pas ce qu’était un speed bump. J’ai appris quelque chose.

Ce qui m’inquiète pour vous (car vous ne m’êtes pas du tout antipathique) c’est que le droit discrétionnaire risque d’accaparer la totalité des discussions autour de votre projet. Et plutôt négativement, non pas parce que l’idée est mauvaise, mais car ça demande un niveau de confiance TRÈS élevé dans le porteur du projet qu’on ne vous donnera pas sur votre bonne mine. Pourtant le reste du projet (schéma 2 et objectifs) me parait vraiment sympa, même si j’ai du mal à me représenter «1 token de 1 unité».

À mon avis vous feriez mieux de vous cantonner au plus simple : utiliser des frais de transaction pour financer vos prothèses. Même s’ils venaient à être de 6% ne croyez pas que ce sera forcément prohibitif, à une époque, c’était aussi cher d’acheter une action d’une société étrangère, ça n’empêchait pas les gens. les projets dans votre genre peuvent être des "coups de coeur”. De surcroît, si on est obligé de passer par vous pour acquérir le token alors vous avez un monopole sur votre token.Si vous avez besoin d’aide pour réaliser le pitch deck ou l’étude de marché, n’hésitez pas. C’est mon métier. Et en ce moment j’ai du temps .

-

Première remarque : le token est définitivement un titre avec la complexité que ça engendre.

Il faudra un agrément AMF pour le STO. Et tombant sous la directive MIF 2, le centralisateur d’ordres est un PSAN et la plate-forme d’échange forcément une Trading Facility (MTF ou OTF), en l’occurrence un OTF, voir plus bas.

Aucun ne travaille gratuitement (sauf l’AMF).Le mécanisme pourrait fonctionner avec une cotation en continu, mais le droit de préemption est par définition une inéquité, ce que l’AMF ne va pas aimer du tout. Une cotation au fixing avec des ordres de souscription/rachat comme un fonds serait plus appropriée.

Il me semble plus juste de parler de droit de préemption car la notion de droit discrétionnaire est définie en MIFID comme la possibilité que la plateforme a de ne pas apparier certains ordres. Là où ça se complique est qu’un MTF ne dispose pas de ce droit discrétionnaire. Seul un OTF peut le faire, mais la liste des produits négociables est limitée.

Une piste à creuser me semble être de définir ton token comme un Exchange Traded Note (ETN), qui est une obligation perpétuelle zéro coupon., donc un titre et qu’on peut échanger sur un OTF. Il reste ensuite à définir la politique de meilleure exécution de l’OTF.Voilà pour la forme. Ensuite le problème principal est qu’en pratique le carnet d’ordre risque d’être bien vide avec un gros gap entre les limites achat et vente. Qu’il s’agisse de taxer les transactions ou de préempter le carnet d’ordre, c’est extrêmement optimiste de penser que cette source de financement pourrait suffire.

Pour quelle raison un investisseur souhaiterait acheter et encore racheter ce token ? Le vivier de clients va très vite se tarir faute de communauté viable et de notoriété.

Ma conclusion est que je recommanderais plutôt un mécanisme de don fiscalement déductible, qui à défaut d’être techniquement sexy, a fait ses preuves, touchera plus de monde et de manière récurrente.

Je mettrais un bémol sur mon raisonnement rationnel car on a déjà vu des projets bancals sans utilité sociale avec un mécanisme encore plus douteux lever des millions et s’avérer être un scam, comme Safemoon. Ca marche simplement car en pratique il suffit de quelques influenceurs clés pour fanatiser une base.

-

Merci beaucoup pour votre feedback. Ça m’a beaucoup remonté le moral

️

️Bien que cela n’était pas mon souhait de départ, je me suis faite à l’idée d’utiliser, dans un premier temps, les frais de transactions pour financer les prothèses. Dans l’intérêt d’Hélice, mais surtout, dans l’intérêt de ses investisseurs à cause de la complexité et des risques de se lancer à vau-de-route dans la mise en place du droit discrétionnaire.

J’aurai à cœur d’expliciter en long, en large et en travers, dans une publication sur Medium toutes les raisons pour lesquelles le droit discrétionnaire proposé par Hélice est bien plus pertinent pour l’investisseur que de supporter des frais de transactions.

J’ai conscience que la confiance se mérite, et cela nécessite beaucoup de temps et d’efforts. C’est pour cela que la transparence est fondamentale chez Hélice. Comme décrit dans Lite Paper et le Yellow Paper, tout utilisateur de la plateforme pourra visualiser les opérations d’Hélice sur le carnet d’ordres, les gains générés, le nombre de prothèses financées, les buyback et burn effectués etc,.

En effet toutes les transactions passeront par nous. L’utilisateur aura donc aussi accès à des données inédites sur le nombre d’investisseurs uniques, la quantité de tokens qu’ils possèdent, etc.

Cela afin qu’il puisse appréhender et évaluer au mieux le marché.Merci pour votre gentille proposition ! Pourriez-vous s’il vous plaît m’envoyer un mail sur [email protected] ? C’est terriblement difficile de se démarquer dans l’océan de projets déjà existant, on a beaucoup vivoté, mais comptez sur moi pour ne jamais lâcher l’affaire

-

Bonjour @CamilleHonneur ,

Merci à vous aussi pour votre retour. Je l’attendais vraiment.

Si vous le souhaitez, je vous partagerais en MP le Legal Opinion sur la qualification du token Hélice lorsque celui-ci me sera livré. Si j’ai l’accord de mon avocat. Mais ce document seul n’est bien sûr pas une assurance tous risques.

une inéquité

Je ne suis pas d’accord avec vous, même si je comprends votre remarque. Certes le modèle Hélice ne plaira pas à tout le monde. Un investisseur très “traditionnel”, à la recherche d’un marché à la concurrence “pure et parfaite” avec, de base, un mépris pour les cryptos froncera peut-être les sourcils.

Lors de l’échange du token, peut-être que vous serez touché par le droit discrétionnaire et pas votre voisin, ce qui vous frustrera. Mais cela ne veut pas dire que lui-même ne sera pas touché 5 ans après. Dilemme du prisonnier…

Le droit discrétionnaire est le business modèle d’Hélice pour financer des prothèses. À un moment l’argent doit bien provenir de quelque part n’est ce pas ?

Le modèle n’est pas parfait, il est largement améliorable par la suite.

Comparons avec le trading haute fréquence dont le mode opératoire pourrait être assimilé à celui d’Hélice à certains égards. Le THF, souvent courtisé par les échanges au détriment des autres investisseurs, rogne vos ordres pour son propre bénéfice, sans rendre de compte, dans la plus parfaite opacité et économiquement à quoi sert-il? Il re-finance ses machines pour plus de gains ! Quel gâchis !

Ne trouvez-vous pas le marché Hélice bien plus “fair” et transparent ?

Hélice qui, au rappel, rend aux investisseurs une part de la valeur extraite lors du buyback et burn.

Il me semble plus juste de parler de droit de préemption car la notion de droit discrétionnaire

Droit de préemption me paraît très autoritaire. Droit discrétionnaire me semblait bien plus représenter le procédé d’Hélice qui consiste à “piocher” dans le carnet d’ordre. Je me trompe ?

Une piste à creuser me semble être de définir ton token comme un Exchange Traded Note (ETN), qui est une obligation perpétuelle zéro coupon., donc un titre et qu’on peut échanger sur un OTF

C’est intéressant. Mais si votre outil est trop particularisé alors vous prenez le risque de perdre en souplesse lorsque vous voudrez faire évoluer le modèle.

c’est extrêmement optimiste de penser que cette source de financement pourrait suffire.

Non, j’en ai conscience. Le modèle Hélice n’est intéressant qu’avec des liquidités très importantes. C’est le principal défaut d’Hélice. Mais il a aussi la qualité de son défaut : l’effet de réseau. Un concurrent ne pourra pas créer du jour au lendemain son token et avoir des millions d’€ de volumes.

Ma conclusion est que je recommanderais plutôt un mécanisme de don fiscalement déductible

Ce ne sera jamais assez attractif pour attirer massivement des investisseurs. Celui-ci préférera le dogecoin avec lequel il peut espérer faire un x10. Ici à part payer moins d’impôts où est l’intérêt pour lui ?

Le vivier de clients va très vite se tarir faute de communauté viable et de notoriété.

Si vous le permettez, je répondrai une prochaine fois sur ce point très très important. Le sommeil m’assomme.

-

On parle du projet sur Twitter. Il y a des giveaways partout.

Est-ce que tu maîtrises la communication et tous les RT d’influenceurs douteux ?

Il faut maintenant communiquer le nom de l’équipe technique afin d’évaluer leur expérience et réputation. Ainsi que celui du PSAN utilisé.

La crypto doit être transparente. Ceux qui ont des choses à cacher sont infréquentables.

-

Oui je commence petit à petit à sortir de la clandestinité …

Les giveaways sont plutôt efficaces pour gagner en notoriété et nouer des contacts, malgré un état exsangue du marché.

Sur 100 personnes vous en aurez peut-être que 3 ou 4 de sincères mais ce sont ces personnes là qui comptent car elles sont susceptibles de constituer le noyau dur du projet. Pour les autres, il n’y a qu’à espérer qu’elles gardent au moins mon visage en mémoire….

L’influence marketing n’est que la partie visible de l’iceberg. Je consacre 90% de mon temps à la recherche de partenaires et de fonds. Hélas, les vacances de Noël vont me ralentir

Vous avez mon mon vrai prénom et nom (ce ne sont pas des pseudos !). Il n’y a pas de raison pour que les autres membres de l’équipe soient anonymes lorsque celle-ci sera totalement finalisée avant l’ICO.

De même pour le PSAN, je ne peux pas communiquer (secret de la correspondance) sur une négociation avant une véritable contractualisation.

C’est vrai que c’est long, et Il y a un côté un peu télé-réalité puisque l’on peut suivre la progression d’Hélice depuis le 1er jour où j’ai posté sur ce forum, avec tous les tâtonnements… mais je fais tout ce qui est en mon possible pour construire un navire solide.

-

Tu perds ton temps sur Twitter. Il y a zéro personnes intéressées. Que des chasseurs de giveaway qui n’iront même pas jeter un oeil au projet. Tu te feras contacter seulement par des influenceurs YT douteux qui font de la pub pour n’importe quoi contre du pognon.

Et puis quelques personnes qui vont t’arnaquer.Je vais être pragmatique.

- garde ton projet en tâche de fond

- mets en place un mécanisme de don fiscalement déductible

-

Les associations de charité ou les mécanismes de dons déductibles existent déjà. Ils ne sont pas assez efficaces. Si le token Hélice devenait un investissement attractif pour un hedge fund de Wall Street alors ne croyez-vous pas qu’il y aurait bien plus de capitaux ?

Et l’ambition d’Hélice est aussi technologique, celle de développer très activement sa propre technologie pour faire émerger des prothèses plus sophistiquées.

Imaginez la force de frappe considérable que cela nous donnerait si les volumes étaient semblables à ceux du dogecoin.

Dites vous bien que la grande majorité des start-up du biomédical ont pour business model de n’être jamais…rentable ou pas avant 10 ans.

Pour ce qui est du reste, et alors ? Comme le dit l’adage, il faut donner pour recevoir. Je vous remercie de vous faire du souci pour moi mais je suis une grande fille….

-

@CamilleHonneur a dit dans Une jambe bionique pour le patient Dylan financée par ICO :

Tu as donc choisi le mode déni.

Tu ne recherches donc -probablement inconsciemment- que l’admiration d’autrui. Bonne chance.Je préviens simplement les futurs investisseurs qu’ils perdront tout et que l’argent de l’ICO sera dilapidé dans des arbitrages absurdes.

Ca sera une belle opportunité pour celui qui saura exploiter les failles de ton carnet d’ordres magique, car l’argent ira bien quelque part.

Je t’avais prévenu que ça ne pouvait pas fonctionner.

Tu as perdu ton temps, ton argent et celui des rares pigeons qui ont pris tes fantasmes au sérieux.