-

- Que fait-il ?

Il aura droit à un dividende, qui provient notamment de la vente d’upsell.

- “Bref il faut donc taxer les transactions sur le token. Comment et à quel taux ?”

Surtout pas, aucun investisseur n’appréciera cela. Nous ne financerons jamais aucune prothèse avec des frais de transaction. On les finance uniquement grâce au modèle décrit sur la page 2.

- "… permet d’utiliser près de 100% du montant investi pour l’achat de prothèses et de garantir en plus un cashback des 2/3 à l’investisseur."

Quelle est cette méthode ?

-

Le mécanisme se base sur des postulats naïfs et évidemment faux

Postulat n⁰1 : le don de divination

Vous voyez qu’ici, contrairement à un don, personne ne vous a versé d’argent pour financer vos produits. Vous avez généré des gains en bourse et ensuite, vous avez utilisé ces gains pour les financer.

Tu postules que tu peux gagner sur le marché à tous les coups. Non seulement c’est impossible, mais l’argent vient toujours de quelque part.

Le problème de ton fameux algorithme magique est qu’il nécessite le don de divination (schéma 1)

Comment sais tu à l’avance qu’il faut soit acheter soit vendre le token ? (Étape 1)

Car c’est ensuite que le token monte ou baisse, après la décision d’investissement.

Il manque donc deux cas dans ton tableau, celui où tu as acheté et ça baisse et celui où tu as vendu et ça monte.Mais ce n’est pas fini : ensuite intervient le mécanisme qui va pérenniser l’astuce et restaurer le prix en cas de baisse du token pour recommencer :

Postulat n⁰2 : le burn magique

Le deuxième postulat faux consiste à penser aussi naïvement qu’il suffit de burn un token pour que son prix monte comme par enchantement

Et pourquoi quelqu’un achèterait le token plus cher ? Ah oui : grâce au postulat n⁰1 et à l’argent infini, il aura droit à plus de dividende d’où sa motivation.

Voilà donc le secret de la richesse infinie. On s’en doutait un peu. Si ça existait ça se saurait.

Normalement à ce stade il y a deux réactions possibles :

- Le scammer hurle au FUD, insulte et te dit de rester sur ton livret A:

- Le naïf de bonne foi, en plein déni, n’admettra pas pour son ego qu’il a pu se planter publiquement et va se lancer dans un argumentaire alambiqué et toujours plus absurde.

Ce qui me désole est que tu annonçais le 8 septembre 2021 :

Au cours de ces derniers mois, nous avons fait valider sa plausibilité par des professeurs de finance et des phases de testing sont en cours de finalisation.

Qui sont ces “professeurs de finance” ? D’ailleurs un seul aurait suffit, mais je pense qu’en tout état de cause tu ne leur as jamais montré ton schéma 1 sinon ils rigoleraient encore.

Puis il y a une semaine, près d’un an plus tard :

Et voilà, après plusieurs mois de tests et de rectifications nous sommes heureux de pouvoir vous présenter la version finale de notre Lite Paper.

Tu pourrais détailler ton protocole de test en annexe du papier ?

Si tu veux vraiment que ton projet aboutisse, avoue que tu es la seule personne derrière le projet et que je suis le premier à l’avoir lu sérieusement. Puis quand tu auras réalisé l’erreur, corrige ton papier et on en reparlera sur de bonnes bases.

-

Ce message a été supprimé !

-

- L’art divinatoire

Je n’ai malheureusement aucun talent divinatoire. Si tel était le cas, j’aurais déjà réglé le problème des patients depuis longtemps, en flip flop sur un transat, à me dorer la pilule sous le soleil des Tropiques.

Mais je vous invite à lire le paragraphe qui se trouve juste en dessous du schéma 1.

Aussi surprenant que cela puisse vous paraître, Il y aura quelques petites spécificités sur le carnet d’ordres qui permettront à Hélice de “sécuriser” des trades à l’avance (avec bien sûr l’accord de l’investisseur). L’argent doit bien provenir de quelque part.

- La pensée magique

Dans le LitePaper, vous ne trouverez aucune mention sur une “hausse du cours”. Et encore moins que le buyback doit "restaurer le prix en cas de baisse du token” ou pire encore, que le burn “permettra de faire monter le token”.

Le choix des mots est important. Ainsi, il n’est pas écrit que le buyback "…génère une pression à la hausse sur le token”. Mais "….génère une pression d’achat”

Et en effet il existe bien un mécanisme qui, tous les jours, à chaque patient servi, fait rentrer de l’argent frais avec lequel des tokens sont achetés mais jamais revendus.De même qu’ici : "“Le client paye moins cher et le burn réduit l’offre totale de token”. "

C’est un fait. Une description de ce qu’il se produit une fois le burn effectué par Hélice. L’offre se réduit. Il n’est pas mentionné que cela ““permettra de faire monter le token”.

Nous n’évoquons aucun un lien de cause à effet infaillible qui garantit à lui seul une hausse du cours. Évidemment, ce serait bien trop facile (et mes flip-flop encore…). Mais si vous comblez le tout avec, de surcroît, le fait qu’il n’y a qu’1 token à l’origine, aucune création monétaire, une vraie utilité du token etc,. reconnaissez qu’il y a bien quelques petites circonstances aggravantes^^ Du moins, bien plus que dans du simple crowdfunding.

-

@CamilleHonneur a dit dans Une jambe bionique pour le patient Dylan financée par ICO :

Ce qui me désole est que tu annonçais le 8 septembre 2021 :

Parce que ces choses prennent beaucoup de temps. Bien plus que ce qu’on pourrait le penser. Toutes les entreprises ont des retards. Développer un projet crypto c’est très long et très cher si vous voulez le faire……légalement.

Un seul professeur ne paraîtrait-il pas encore plus suspect qu’aucun ? Mais pour répondre à votre question : Pourquoi ? Car le Lite Paper n’est pas vraiment un document “financier” ni technique. Le Yellow Paper oui, et j’espère que je pourrais le publier d’ici octobre, mais cela dépendra aussi….de mon avocat (hic)

-

Vous dites : "Si tu veux vraiment que ton projet aboutisse, avoue que tu es la seule personne derrière le projet et que je suis le premier à l’avoir lu sérieusement. Puis quand tu auras réalisé l’erreur, corrige ton papier et on en reparlera sur de bonnes bases. "

Je n’avouerai pas puisque que cela est faux.

-

Tu as donc choisi le mode déni.

Tu ne recherches donc -probablement inconsciemment- que l’admiration d’autrui. Bonne chance.Je préviens simplement les futurs investisseurs qu’ils perdront tout et que l’argent de l’ICO sera dilapidé dans des arbitrages absurdes.

Ca sera une belle opportunité pour celui qui saura exploiter les failles de ton carnet d’ordres magique, car l’argent ira bien quelque part.

-

On sera très loin d’un modèle aussi complexe que dans la DeFi, mais le carnet d’ordres d’Hélice contiendra ses propres caractéristiques.

En revanche, je ne comprends pas. Pourquoi parlez vous d’arbitrages ? Pourquoi cela précisément ? Il n’y a rien dans notre modèle qui se rapprochera d’opérations d’arbitrage

-

@héloise6776 a dit

En revanche, je ne comprends pas.

Mon conseil : retourne voir tes “professeurs de finance” s’ils existent avec ton lite paper et nos échanges.

-

Ah vous faites allusion au commentaire de @CryptoNite01

Je lui ai envoyé un MP. J’espère qu’il se joindra à la conversation.

En attendant, l’arbitrage (dans sa forme la plus courante) est totalement impossible chez Hélice puisque, même si le token était échangé sur des plateformes partenaires, il n’y aura jamais plus d’un seul et unique carnet d’ordres -

J’ai un petit peu honte de dire que j’ai dit ça un peu au hasard…

-

Bonjour @CryptoNite01

Je re-précise : l’arbitrage dans sa forme la plus fréquente, c’est-à-dire d’un exchange à un autre (et non pas l’arbitrage interne) n’est pas possible puisqu’il n’y aura jamais plus d’un seul carnet d’ordre.

Votre message date du 10 sept. 2021. Pardonnez-moi de ne pas vous avoir répondu la dernière fois et pour mon MP intrusif. Avez-vous jeté un coup d’œil au Lite Paper ? Il est sur le site depuis le 31 juillet.

-

@héloise6776

C’est triste que tu consacres autant de temps et d’énergie en dehors de ton domaine de compétences.Tu as passé du temps sur Google à essayer de chercher « arbitrage » et tu finis avec une explication absurde qui confond plusieurs concepts juridiques et financiers pour arriver à la conclusion fausse qu’un carnet d’ordres unique empêche tout arbitrage.

Pourtant ton schéma 1 dit le contraire puisqu’il s’agit d’une stratégie dans le temps qui permet “d’assurer” un gain, sous réserve de connaître l’avenir, bien entendu.

Tu devrais vraiment demander à tes « professeurs de finance ». Si tu n’en connais pas je peux demander à mes étudiants s’ils en ont un à te recommander

-

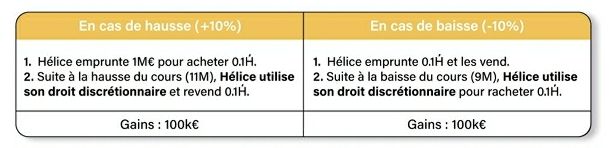

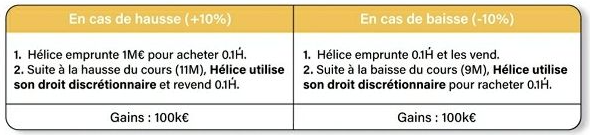

Non , j’ai re-précisé qu’il s’agissait de l’arbitrage dans sa forme la plus courante, c’est à dire d’un échange à un autre. Je ne parlais pas de l’arbitrage interne. Celui ci est évident, puisque dans le schéma 1 on a même pris un écart énorme de 10% (pour la démonstration). Hélice profite bien de la disparité des prix. Cela est même indiqué dans la petite étoile.

Mais à l’époque où il avait publié son commentaire il n’y avait pas encore de droit discrétionnaire. Donc je trouvais cela un peu étonnant qu’il l’aborde. -

Ce message a été supprimé !

-

@CamilleHonneur a dit dans Une jambe bionique pour le patient Dylan financée par ICO :

Tu devrais vraiment demander à tes « professeurs de finance ». Si tu n’en connais pas je peux demander à mes étudiants s’ils en ont un à te recommander

Oui, s’ils ne sont pas trop chers je suis preneuse

-

@CamilleHonneur a dit dans Une jambe bionique pour le patient Dylan financée par ICO :

pour arriver à la conclusion fausse qu’un carnet d’ordres unique empêche tout arbitrage.

Le token ne sera disponible que sur notre plateforme. Il n’y aura qu’un seul carnet d’ordre. Comment est-ce qu’il pourrait y avoir de l’arbitrage entre 2 plateformes ?

Même si nous avions un échange partenaire il ne pourrait pas avoir son propre carnet d’ordres. Celui-ci serait obligatoirement synchronisé avec le nôtre.

-

Oui faites bien attention Héloïse, l’arbitrage ce n’est pas seulement d’une plateforme de négociation à une autre. Si “Hélice profite bien de la disparité des prix” alors c’est exactement la même chose. Arbitrage étant le mot technique.

Pourquoi un Lite Paper et non pas un White Paper ?

-

@héloise6776

Merci donc de compléter ton schéma 1. Afin de t’aider j’ai mis des possibilités réalistes.

Scénario Hélice emprunte 1M€ pour acheter 0.1H Helice emprunte 0.1H et les vend 1M€ puis hausse de 10% Hélice revend les 0.1H, rembourse 1M€ et encaisse +100k€ Hélice rend piteusement un peu plus de 0.09H ou doit taper dans la caissepuis baisse de 10% Pas vendu, pas perdu ?Hélice rachète 0.1H, rembourse le prêteur 0.1H et garde +100k€ Il y a bien une possibilité qui s’appelle la manipulation de cours, mais ça risque de compliquer l’obtention de l’agrément AMF. Au passage j’en profite pour signaler que ton jeton sera considéré comme un security token, donc ta plate-forme de négociation tombe sous la directive MIF 2 et doit avoir un agrément système multilatéral de négociation (SMN) ou système organisé de négociation (OTF). L’entité qui centralise les ordres et les transmet à la plate-forme doit avoir un agrément prestataire de services d’investissement (PSI).

Je suis sûr que ton papier final adressera tous ces détails, outre les cases manquantes de ton schéma 1.

-

Ok c’est noté. Je dirai donc : “Hélice profite des opportunités d’arbitrage sur son propre carnet d’ordres”.

Merci de m’aider à améliorer mon projet.

Un Lite paper est un document de vulgarisation. Comme vous le savez, la crypto c’est un monde communautaire, et rien que dans l’étape 1 si j’entre dans le détail du trading d’Hélice, du calcul du droit discrétionnaire, de la réglementation ce serait indigeste.

D’autant plus qu’Hélice peut fédérer bien plus que seulement la communauté crypto ou ”investisseurs”. Le problème que nous abordons touche beaucoup plus de personnes qu’on ne le pense et va s’aggraver dans les années à venir. Il serait fort dommage que le projet n’ait pas fait l’effort de se rendre accessible au grand public. Au passage, j’en profite pour dire qu’il est bien plus difficile de synthétiser en 4 pages que de tout balancer sur 60.